Kansspelbelasting: hoe werkt het precies?

Als je de keuze hebt tussen het spelen in het online casino of het meer te weten komen over kansspelbelasting, dan hoef je waarschijnlijk niet lang na te denken. Toch is het belangrijk om je te verdiepen in kansspelbelasting, om zo zeker te weten dat je voldoet aan de wettelijke regels.

In bepaalde gevallen dient er namelijk kansspelbelasting betaald te worden in het geval van winst. Dat kan zowel voor een fysieke loterij of voor het spelen in het online casino gelden. Hoe dit precies zit en of jij degene bent die de belasting af moet dragen, dat hoef je gelukkig niet zelf uit te pluizen.

CasinoScout is namelijk al voor jou in de regels gedoken en heeft haarfijn uitgeplozen hoe het precies zit in welke situatie qua kansspelbelasting. Op een overzichtelijke manier in een eenvoudige taal lees je op deze pagina alles over:

- Hoe hoog de kansspelbelasting anno 2023 is

- Het winnen van (cash)prijzen van meer of juist minder dan 449 euro

- Of je kansspelbelasting dient te betalen in het online casino

- Hoe het zit met deelname aan kansspellen in het buitenland

Lees dus snel onze uitgebreide artikel over de kansspelbelasting situatie in Nederland.

Kansspelbelasting 2024

Er bestaat nogal eens verwarring over hoe het precies zit als je een prijs wint in het casino. Gaat het om een Nederlands casino, oftewel een aanbieder die in het bezit is van een KSA-licentie, dan hoef jij zelf nooit rechtstreeks belasting af te dragen aan de Belastingdienst. Dit geldt voor zowel het fysieke als online casino.

Het casino in kwestie berekent het namelijk verschil tussen de verliezen en winsten van alle spelers in een maand tijd. Over dit bedrag draagt de exploitant vervolgens zelf belasting af, waaronder kansspelbelasting.

Het betekent alleen niet dat je dus ook helemaal niets te maken hebt met kansspelbelasting. Mogelijk betaal je indirect namelijk wél belasting. Dat zie je dan terug in het ontvangen van een lagere geldsom dan de aanvankelijk gewonnen prijs. Hoe dit precies werkt in welke situatie, dat leggen we je hieronder zo eenvoudig en helder mogelijk uit.

Minder dan 449 euro gewonnen

Heb je een mooie winst overgehouden aan bijvoorbeeld het spelen van een gokkast, dan hoeft daar indien dit gaat om een lager bedrag van 449 geen belasting over betaald te worden.

Stel je voor dat je 150 euro hebt gewonnen, dan wordt ditzelfde bedrag zonder dat hiervan ook maar iets wordt afgehaald bijgeschreven op je account. Maar mocht je in diezelfde maand nogmaals geluk hebben en een bedrag van 400 euro winnen, dan komt het totaal uit op 550 euro. In dat geval heb je dus méér gewonnen dan 449 euro en zijn er andere regels van kracht.

Kansspelbelasting online casino

Of je in het online casino kansspelbelasting dient af te dragen, dat hangt af het feit of je hebt gewonnen in een legaal of illegaal online casino.

Gaat het om een legaal online casino – dus een online aanbieder met een vergunning van de Kansspelautoriteit – dan is van het af moeten dragen van belasting geen sprake. Op de website van de KSA kun je nakijken welke casino’s in Nederland er in het bezit zijn van zo’n vergunning. Ook is de site van CasinoScout hiervoor te gebruiken. Je kunt er bij ons namelijk van uitgaan dat wij hier alleen legale online casino’s vermelden.

We spreken over een buitenlands online casino indien het niet in het bezit is van het KSA-papiertje. Het maakt hierbij niet uit of het bijvoorbeeld wel een gerenommeerde MGA-licentie op zak heeft, of een vergunning afkomstig van de UK Gambling Commission. Ook het feit dat je er als Nederlandse speler mogelijk probleemloos een account kunt aanmaken, zegt weinig over het wel of niet beschikken over een licentie. Kies je er alsnog voor om bij een online casino dat gevestigd is in het buitenland te spelen, dan ben je zelf verantwoordelijk voor het betalen van eventuele kansspelbelasting.

Gewonnen prijs is meer dan 449 euro

Is het geluk aan je zijde en heb je meer dan 449 euro gewonnen in een Nederlands casino, dan hangt het ervanaf of je hebt gespeeld bij een landbased kansspelaanbieder of in een online casino.

Offline kansspel

Heb je bijvoorbeeld deelgenomen aan een loterij, dan is de kans reëel aanwezig dat er inderdaad belasting betaald dient te worden. Zo ja, dan gaat dit om de wettelijke 29%. Het hangt alleen van het bedrijf af hoe dit precies is geregeld.

Zo is er een wezenlijk verschil tussen de Staatsloterij – die met nettoprijzen adverteert – of de Nationale Postcode Loterij – die brutoprijzen aanhoudt. Win je een brutobedrag, dan haalt de kansspelaanbieder daar zelf de verschuldigde 29% belasting vanaf. Nettobedragen daarentegen zijn belastingvrij.

Mocht je 550 euro gewonnen hebben bij een loterij, dan kan het zo zijn dat daar nog 29% belasting van afgaat. De nettoprijs ligt dan om en nabij de 391 euro. Dit is het bedrag dat je daadwerkelijk ontvangt. Heb je winst behaald met het spelen van een fysiek casinospel waarbij de exploitant gevestigd is buiten de EU, dan ben je eveneens vrijgesteld van het betalen van kansspelbelasting.

Online casino

Voor geld dat gewonnen wordt in een Nederlands online casino geldt dat dit altijd belastingvrij is, ongeacht of het om 100 euro of 4 miljoen euro gaat. Win je 10.000 euro, dan kríjg je ook 10.000 euro.

Buiten EU – prijs gewonnen meer dan 449 euro

Ook als je buiten de EU cash hebt opgestreken ligt het eraan of je deel hebt genomen aan een fysiek kansspel of dat je dit in het online casino hebt buitgemaakt.

Offline kansspel

Gaat het om een fysiek kansspel in het buitenland, dan moet er 29% kansspelbelasting betaald worden over het gehele bedrag. Hiervoor heb je het Aangifteformulier Kansspelbelasting nodig, dat is te downloaden vanaf de website van de Belastingdienst.

Online casino

Speel je in een buitenlands online casino, dan is de regel van kracht dat je belastingaangifte dient te doen als je in dezelfde kalendermaand een hoger bedrag hebt gewonnen dan dat je hebt ingezet. Denk er wel goed over na of je het waard vindt om te spelen bij een buitenlands online casino. Je overtreedt daarmee altijd de wet. Dit kan resulteren in een boete tot wel 8.700 euro.

Heb je twijfels, check dan altijd goed of je te maken hebt met een gelicenseerde partij.

Hoeveel is kansspelbelasting?

De hoogte van de kansspelbelasting is de afgelopen jaren nogal eens bijgesteld. Sinds 1 oktober 2021 is het zo dat dit percentage 29% bedraagt. Daarmee ligt het iets lager dan de situatie zoals die was vóór het ingaan van de nieuwe gokwet, met 30,1%.

Er kan overigens niet alleen belasting worden geheven over cashgeld, maar ook over andere prijzen die je in het casino wint. In dit laatste geval geldt dat er kansspelbelasting moet worden afgedragen op basis van de waarde van de gewonnen goederen.

Hierbij geldt 449 euro als het magische getal. Win je binnen een kalendermaand exact dit bedrag, dan gaat hier 130 euro aan belasting vanaf. Daarmee bestaat de daadwerkelijke prijs uit 348 euro. Wil je dit zelf handig uitrekenen op basis van een gewonnen bedrag, houd dan dit sommetje aan: aanvankelijk gewonnen prijs * 0,29 = verschuldigde belasting.

Moet ik kansspelbelasting betalen?

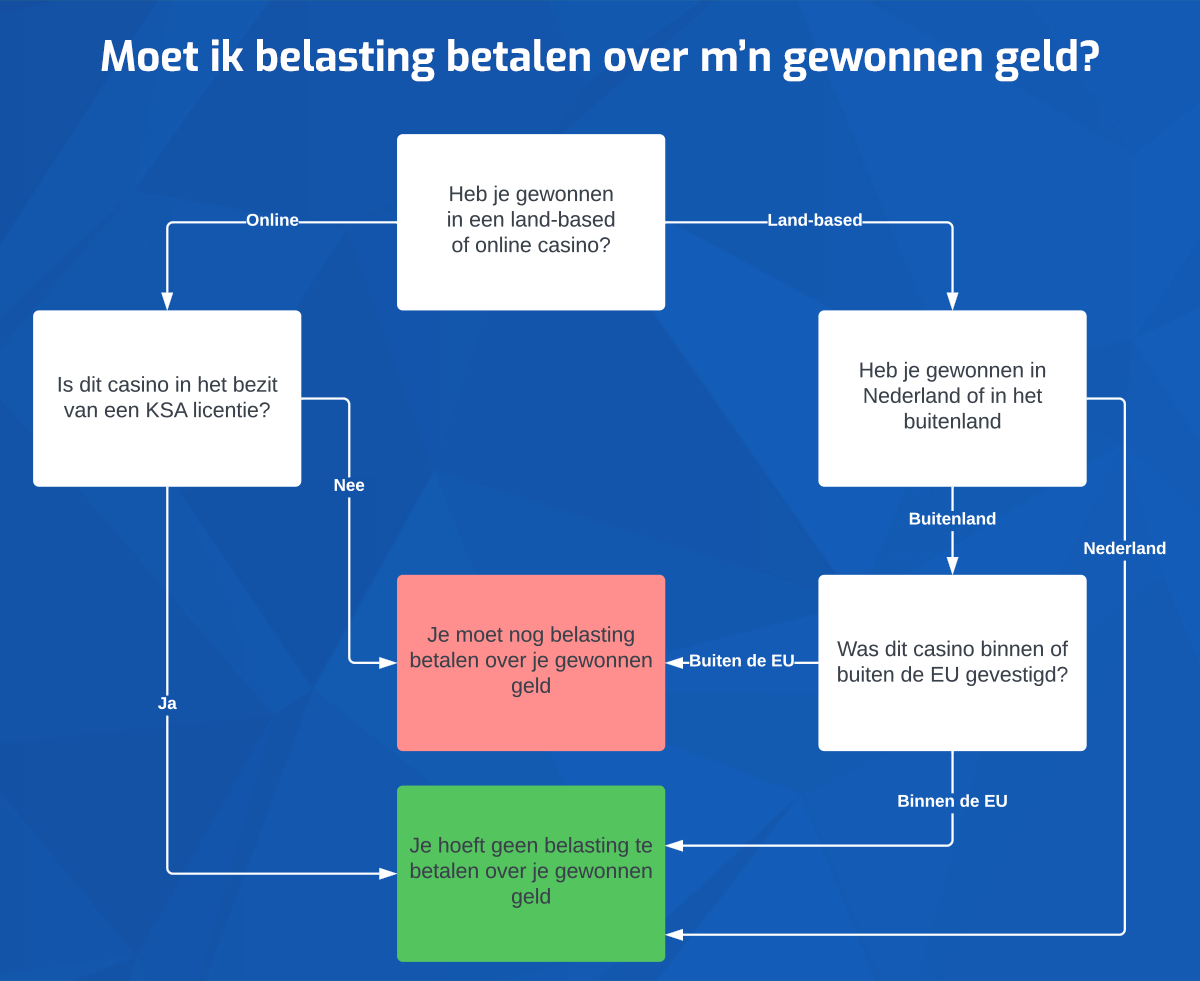

Duizelt het je allemaal al? We kunnen ons goed voorstellen dat een grote lap tekst met informatie het niet per se veel gemakkelijker voor je hoeft te maken. Daarom hebben we een superhandige infographic voor je gemaakt.

Met deze infographic krijg je direct antwoord op de vraag hoe het precies zit met de regels in jouw situatie. Oftewel: in welk geval moet jij nou kansspelbelasting betalen of juist niet? In één oogopslag zie je hierop het antwoord.

Hiermee kun je eenvoudig een vervelende verrassing achteraf voorkomen, zoals de Belastingdienst die erachter is gekomen dat jij geen belastingaangifte hebt gedaan over een bedrag terwijl dat wél had gemoeten. Dit kan je flink duur komen te staan.

Eenvoudig overzicht van belasting per aanbieder

Hieronder hebben wij voor een aantal bekende Nederlandse partijen kort omschreven hoe en wanneer belasting moet worden betaald als speler. Wij belichten hier Holland Casino, de Staatsloterij, TOTO Casino, de Postcodeloterij, Europjackpot en Miljoenenjacht.

-

Kansspelbelasting Holland Casino

Holland Casino heeft als enige in Nederland zowel fysieke casino’s als een gokwebsite. In beide gevallen heeft het hiervoor een gokvergunning op zak afkomstig van de Kansspelautoriteit (KSA).

Het maakt gelukkig niet uit waar je besluit een gokje te wagen met het oog op kansspelbelasting, of dat nu in een landbased-vesting is of online. Win je bij Holland Casino, dan mag je namelijk altijd de gehele geldsom houden. Jouw winst is dus altijd een nettobedrag. Het betekent niet dat er dus ook geen belasting betaald moet worden. Echter is het Holland Casino die hiervoor opdraait.

-

Kansspelbelasting Staatsloterij

De Staatsloterij is een onderdeel van de Nederlandse Loterij, waarvan de overheid zelf de eigenaar is. Bij deze kansspelaanbieder kun je zowel terecht voor fysieke loten bij de plaatselijke boekhandel als het kopen van online loten via de website van de Staatsloterij. Beide opties vallen onder de wetgeving gericht op landbased kansspellen.

Het is bovendien goed om te weten dat de Staatsloterij een unieke loterij betreft. Hier krijg je namelijk standaard te maken met netto- in plaats van brutoprijzengelden. De kansspelbelasting is dus al afgetrokken van het bedrag dat bij de Staatsloterij gewonnen kan worden.

Stel dat je 1 miljoen euro wint, dan is dat bruto 1,29 miljoen euro. Maar om het niet onnodig omslachtig te maken, heeft de Staatsloterij gekozen voor het adverteren met het nettobedrag. What you see is what you get, dus.

-

Kansspelbelasting TOTO

TOTO (onderdeel van de Nederlandse Loterij) betreft een Nederlands bedrijf, dat in handen is van de staat en beschikt over een KSA-papiertje.

Voor Nederlandse kansspelbedrijven geldt dat winnaars zelf geen kansspelbelasting hoeven te betalen, ongeacht welke prijs er gewonnen wordt. TOTO is dus als enige belastingplichtig. Dat wil zeggen dat TOTO over het verschil tussen verlies en winst van al hun leden over een kalendermaand belasting dient af te dragen. Jij betaalt dus niets, ook al is jouw winst hoger dan €449. Wel kan het zijn dat, als het om een echt explosief hoge prijs gaat, je te maken krijgt met vermogensbelasting.

-

Kansspelbelasting Postcode Loterij

De Nationale Postcode Loterij, waarvan het Nederlandse bedrijf de Novamedia de eigenaar is, is in het bezit van de benodigde Nederlandse vergunningen. Het betreft daarmee een legale aanbieder.

Ben je de gelukkige die aan de deur blij wordt gemaakt met een cheque, dan hoef je je niet druk te maken over het betalen van kansspelbelasting. Die verantwoordelijkheid ligt niet bij jou. Daarmee kun je je rekenmachine dus achterwege laten. Dat betekent echter niet dat er niet 29% aan belasting afgedragen hoeft te worden. Echter regelt de NPL dit zelf. Ook goed om te weten is dat de Nationale Postcode Loterij, anders dan de Staatsloterij, adverteert met brutoprijzen.

Mocht je 1 miljoen euro hebben gewonnen en denken miljonair te zijn, dan ben je in werkelijkheid “slechts” 710.000 euro rijker.

-

Kansspelbelasting Eurojackpot

De Eurojackpot valt net als de Staatsloterij en TOTO onder de Nederlandse Loterij. Dit Nederlandse bedrijf is in handen van onze overheid en beschikt over de benodigde papieren om kansspelen te mogen exploiteren.

Toch is er ten opzichte van de Staatsloterij één belangrijk verschil: de Eurojackpot biedt de te winnen prijzen namelijk bruto in plaats van netto aan. Je dient er dus rekening mee te houden dat er over de winst nog 29% belasting van afgaat. Deze belasting hoef je gelukkig niet zelf af te dragen. Hiervoor is de Eurojackpot zelf verantwoordelijk. Het enige wat jij hoeft te weten, is dat je de prijs minus de verschuldigde belasting op je bankrekening kunt verwachten.

-

Kansspelbelasting Miljoenenjacht

Het Nederlandse tv-spelprogramma Miljoenenjacht is eigendom van de Nationale Postcode Loterij. Win je een geldbedrag bij Miljoenenjacht, dan heb je dus met dezelfde regels te maken als gelden vanuit de NPL. Ook Miljoenenjacht hanteert daarmee dus brutoprijzen. Over alle bedragen die in het programma worden getoond, moet namelijk nog belasting over worden betaald.

Zie je op tv een deelnemer een verbluffende 5 miljoen euro opstrijken - het maximaal haalbare - dan gaat daar nog een duizelingwekkende 1,45 miljoen euro aan belasting vanaf. Wat overblijft is zo’n 3,55 miljoen euro. Overigens beschikt Miljoenenjacht via de NPL over de juiste Nederlandse vergunningen.

Kansspelbelasting aangifte doen

Hoe werkt het precies als je zelf kansspelbelastingaangifte dient te doen? Aan de hand van 4 stappen leiden wij je hier vlekkeloos doorheen.

-

1

Reken het verschuldigde bedrag uit

Het is jouw eigen verantwoordelijkheid om uit te rekenen hoeveel kansspelbelasting je dient te betalen. Moeilijk is dit gelukkig niet. Neem de winst die je in de betreffende kalendermaand hebt gewonnen en trek de bedragen die je in diezelfde maand hebt verloren ervanaf.

Heb je bijvoorbeeld 750 euro bijgeschreven gekregen maar heb je binnen die maand ook 300 euro verloren, dan ben je over de resterende 450 euro kansspelbelasting verschuldigd. Op basis van de geldende 29% bedraagt het totaalbedrag in dit geval 130,50 euro. Let op dat je voor het invullen van de belastingaangifte af dient te ronden op hele euro’s.

-

2

Maak gebruik van het digitale aangifteformulier

Op de website van de Belastingdienst vind je het benodigde aangifteformulier. Dit heet ‘Aangifte kansspelbelasting over prijzen uit online kansspelen zonder Nederlandse vergunning en buitenlandse kansspelen’.

Begrijp je de vragen die gesteld worden in de aangifte niet helemaal, dan kun je eenvoudig op diezelfde webpagina een te downloaden toelichting vinden. Je kunt het formulier het beste eerst digitaal invullen, om vervolgens uit te printen en handmatig te ondertekenen.

Heb je al vaker kansspelbelasting afgedragen, dan krijg je van de Belastingdienst automatisch een aangifteformulier in huis. Het is dan niet nodig dit formulier ook nog eens te downloaden.

-

3

Verstuur het formulier in dezelfde maand als gewonnen prijs

Dien je de kansspelbelasting per maand af te dragen? Dan is het belangrijk dat je er rekening mee houdt dat het ondertekende formulier bij de Belastingdienst vóór het einde van de kalendermaand waarin je je prijs hebt gewonnen binnen moet zijn.

Dit doe je door het formulier in een enveloppe te doen en daarop de op het aangifteformulier vermelde adresgegevens te schrijven. Frankeren is niet nodig, aangezien het adres een antwoordnummer betreft.

-

4

Betaal het verschuldigde bedrag

Zelf heb je bij stap 1 al uitgerekend wat je de Belastingdienst betalen moet. Ook dit bedrag moet vóór het einde van diezelfde kalendermaand zijn overgemaakt op het genoemde bankrekeningnummer. Doe je dit niet, dan loop je het risico een geldboete te krijgen.

Vermeld in de betaalopdracht ook het aangiftenummer onder ‘Omschrijving’ of ‘Mededeling’. Het aangiftenummer vind je in de ontvangen aangiftebrief.

Belasting niet betalen: wat zijn risico’s?

Je bent je er niet van bewust dat je belasting moet betalen, bent dit vergeten te doen, bent te laat, of hebt dit bewust verzuimd. Wat zijn dan de risico’s die je loopt?

Mocht je je er schuldig aan maken de aangifte niet tijdig te versturen zoals op de aangifte vermeld, dan kun je te maken krijgen met een zogeheten verzuimboete. Is dit buiten jouw fout om gebeurd, dan is het mogelijk dat deze boete je wordt kwijtgescholden. Dit boetebedrag bedraagt maximaal €5.514.

Heb je ervoor gekozen om het expres geen kansspelbelastingaangifte te doen, deze foutief in te hebben gevuld of niet alle benodigde informatie door hebt gegeven, dan kun je een vergrijpboete opgelegd krijgen. In dat geval is de boete tot 150% van het verschuldigde bedrag.

Veelgestelde vragen

Hieronder hebben wij een overzicht opgesteld van veelgestelde vragen. Deze hebben wij zo kort en duidelijk mogelijk beantwoord.

Hoe hoog is de kansspelbelasting?

Deze bedraagt 29% (sinds 1 oktober 2021).

Moet ik kansspelbelasting afdragen?

Dat hangt ervanaf. Heb je geld gewonnen bij een niet KSA-gelicenseerd online casino of bij een kansspelaanbieder die niet in Nederland is gevestigd, dan ben je inderdaad kansspelbelasting verschuldigd.

Moet ik kansspelbelasting betalen bij winst in online casino?

Nee, niet als je bij een legaal online casino geld hebt gewonnen. Dat houdt in dat het casino in het bezit moet zijn van een vergunning afkomstig van de Kansspelautoriteit. Is dit niet het geval, dan doe je aangifte als in de betreffende kalendermaand de winst hoger is geweest dan je totale verlies.

Moet ik kansspelbelasting betalen bij loterijwinst?

Nee, niet als je deel hebt genomen aan een legale Nederlandse loterij, zoals de Staatsloterij of Postcode Loterij.

Ik heb geld gewonnen met kansspel in buitenland, moet ik daarover belasting betalen?

Dat is goed mogelijk, maar hoeveel precies ligt eraan of de kansspelaanbieder in de EU of daarbuiten gevestigd is. Buiten de EU betaal je altijd 29% belasting over de volledige winst als je hebt gewonnen met een fysiek kansspel. Online geldt dat je aangifte doet als je in een kalendermaand meer hebt gewonnen dan hebt ingezet. Over het verschil betaal je 29% belasting.